I - O IRS

Muito se falou e muito se prometeu sobre impostos durante a última campanha eleitoral, nomeadamente os objectivos que acompanham a intervenção política e eleitoral das forças de direita: (1) Ganhar votos nas classes e camadas trabalhadoras que nada têm a ganhar com a sua política; (2) Criar as condições para uma política de contenção salarial, prometendo ganhos remuneratórios extra-salariais; (3) Criar as condições para uma significativa redução da carga fiscal da grande burguesia, das famílias mais ricas, dos grandes grupos económicos, nomeadamente da planeada redução do IRC e da manutenção ou alargamento das isenções e privilégios fiscais. Planeando ainda, primeiro reduzir a receita fiscal para depois apresentar a factura às classes e camadas trabalhadores na forma de inevitabilidades: já não há dinheiro para a Segurança Social, para a saúde, para a educação, para o investimento público, etc.

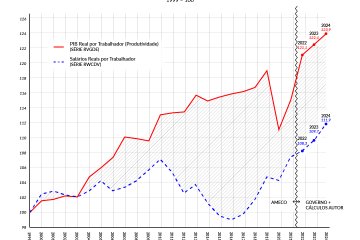

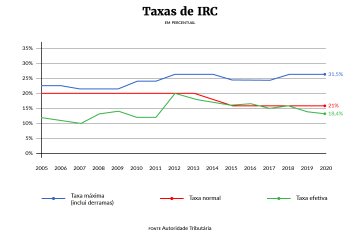

O «choque fiscal» tão prometido não passou de um embuste. O Governo procura ludibriar os trabalhadores com alterações do IRS (que mais não são que uma forma ardilosa de evitar subidas salariais), enquanto procura distribuir borlas fiscais aos grandes grupos económicos. Os números não mentem e a injustiça fiscal é uma realidade. Ao longo dos últimos anos o debate sobre os impostos foi ganhando cada vez mais centralidade. Em parte porque a direita, recorrendo ao seu aparelho de massificação comunicacional, puxou para si um alegado combate ao excesso de impostos, não situando sobre quem recai esse mesmo excesso. A Iniciativa Liberal fez dos impostos cavalo de batalha e o PSD naturalmente quis acompanhar a retórica de quem saiu da sua barriga. Começou a ganhar força a ideia de que os salários não eram baixos, os impostos é que eram altos, tanto no caso do IRS como no caso do que as empresas têm que pagar à Segurança Social por cada trabalhador. A isto acresce um conjunto de mitos que foram vendidos como verdadeiros. Começou a ser dito que só se podia baixar impostos para aumentar o rendimento disponível pelos trabalhadores porque a produtividade era insuficiente para aumentar salários; que as empresas pagam demasiados impostos, quando quem os paga em grande medida são as pequenas e médias empresas que nunca beneficiam reduções; e que os impostos aplicados às empresas afectam a produtividade. Todos estes elementos estão presentes no Programa do Governo. O AbrilAbril seleccionou algumas partes desse mesmo Programa e procurou confrontá-lo com a realidade. Diz o programa de Governo o seguinte: «Na área do trabalho e emprego, Portugal é sistematicamente apontado como um país onde se trabalha longas horas, sem grande produtividade, e por baixos salários, não apenas pelo peso do salário mínimo mas porque o valor do salário médio não é muito superior ao valor do salário mínimo» - Página 17 A isto, o Governo ainda acrescenta no documento: «Incentivar ativamente o trabalho e o emprego, em todas as suas formas, e aumentar a produtividade. Em Portugal o valor do salário médio é muito próximo do valor do salário mínimo e há poucos incentivos à produtividade. Aumentar o salário mínimo nacional para 1.000 euros em 2028 é, pois, um objetivo do Governo, mas também promover as condições para sustentar o aumento do salário médio para 1.750 euros, em 2030, com base em ganhos de produtividade e no diálogo social» «Aumentar a produtividade com medidas como a isenção de contribuições e impostos sobre prémios de produtividade por desempenho no valor de até 6% da remuneração base anual (correspondendo, dessa forma, a um 15º mês, quando aplicado), até à diminuição da carga fiscal sobre as empresas» - Página 18 Conforme se pode ver no gráfico abaixo, é simplesmente mentira dizer que os salários não aumentam porque a produtividade é baixa. O quadro, cujos cálculos foram realizados por Paulo Coimbra, economista que escreve regularmente para o blog Ladrões de Bicicletas, indica-nos que, concretizando-se as previsões, no fim de 2024 a produtividade terá crescido 23,9% e os salários reais apenas 11,9%. Ou seja, o problema dos baixos salários não é da produtividade, mas sim da opção política de ter uma economia assente em baixos salários. Mas veja-se que criar uma realidade alternativa ajuda, mais uma vez, a justificar benefícios fiscais. Diz o Governo que é necessário «aumentar a produtividade com medidas como a isenção de contribuições e impostos sobre prémios de produtividade». O Governo brinca com as dificuldades dos trabalhadores, substitui aumentos salariais por «prémios» com base em objetivos que podem ser inalcançáveis e não dão estabilidade, e faz o favor às empresas de evitar que estas façam contribuições para a Segurança Social. Diz o Governo que temos uma carga fiscal muito elevada. É pena que esta observação da direita não seja acompanhada por uma necessidade de aplicar justiça fiscal. O objectivo do Governo é somente baixar os impostos, mas os que são aplicados ao grande capital. Veja-se o que diz o Programa do Governo: «Adicionalmente, existem especificidades do nosso País que são obstáculos ao desenvolvimento económico, tais como a carga fiscal muito pesada que desincentiva o trabalho e limita a acumulação de capital necessária para que as empresas possam investir mais e crescer, e a carga burocrática que as obriga a aplicar recursos em atividades não produtivas» - Página 33 Os quadros abaixo demonstram o peso dos impostos nos rendimentos do trabalho e nos rendimentos do capital. Segundo os dados recolhidos por Alexandre Mergulhão e publicados num estudo divulgado pelo Causa Pública, os rendimentos do trabalho, entre 2000 e 2022, desceram 6,2 p.p, enquanto que os impostos subiram 4 p.p. O mesmo não se pode dizer no caso dos rendimentos sobre o capital que entre 2000 e 2022 subiram 4,7 p.p, sendo que os impostos aumentaram apenas 0,2 p.p. O autor indica ainda que entre 2000 e 2022, «tanto o IVA como o IRS aumentaram 1,7 p.p. do PIB. Já os principais impostos sobre o capital aumentaram apenas 0,2 p.p. do PIB, enquanto os rendimentos do capital passaram a representar mais 4,7 p.p. do PIB (de 28,1% para 32,8%). Mesmo que considerássemos que o capital paga toda a TSU de 23,75%, a receita apenas teria aumentado 1,3 pontos percentuais, porque o IRC caiu de 3,5% para 3,2% do PIB nestas duas últimas décadas». Veja-se que, ainda que «Portugal apenas tem uma carga fiscal acima da média da União Europeia num tipo de imposto: sobre o consumo». No sentido contrário «a receita com impostos sobre o capital foi sempre inferior à média da UE e da AE (8,8%), tendo atingido o pico em 2013 (7,6%) e, desde então, diminuído para os atuais 6,5% do PIB». O exemplo de um IRC elevado é dos maiores mitos que são contados, mas também revelador da maior falta de respeito que existe pelos pelos trabalhadores, por quem produz a riqueza. Com a ladainha da carga fiscal a mais sobre a empresas, o Programa do Governo prevê: «Redução das taxas de IRC, começando com a redução gradual de 2 pontos percentuais por ano, enquadrada na transposição para a ordem jurídica nacional dos trabalhos em curso, ao nível da OCDE e da UE, relativas à garantia de um nível mínimo mundial de tributação para os grupos de empresas multinacionais e grandes grupos nacionais na União, que se destina a assegurar a tributação efetiva dos lucros a uma taxa de 15%;» «Promover a eliminação, de forma gradual, da progressividade da derrama estadual e da derrama municipal em sede de IRC, assegurando no caso da última a compensação através do Orçamento do Estado da perda de receita para os municípios;» - Página 39 Analisemos o gráfico abaixo. Conforme se pode ver, há uma clara diferença entre a taxa normal, a taxa efectiva e a taxa máxima que inclui as derramas. A direita escuda-se com o facto da taxa máxima ser de 31,5%, mas não diz que poucas são as empresas que a pagam. Para uma empresa pagar a taxa máxima de IRC precisa de ter um rendimento colectável superior a 1,5 milhões de euros, algo que só corresponde a 0,8% do tecido empresarial português. A generalidade da empresas paga a taxa efectiva de IRC, o que correspondia, até 2020, aos 18,4%. As pequenas e médias empresas pagam essa taxa nos primeiros 50000 euros de matéria colectável e a taxa efectiva só recai sob o excedente. Até 2021, do 1357657 PME's em Portugal, 0,6% eram médias empresas, 3,3% pequenas empresas e as micro empresas representavam um total de 96,1% (1305100 empresas) do tecido empresarial. Ou seja, o Governo encontra-se preocupado com o 0,8% do tecido empresarial, aquele que ganha milhões e que somente por isso é que paga a taxa máxima que inclui derramas. O Governo ao querer eliminar as derramas e a compensar os municípios via Orçamento do Estado está automaticamente a aliviar as grandes empresas e, simultaneamente, a usar dinheiro que devia servir para investir nas funções sociais do Estado para patrocinar essa borla fiscal que só compensa os milionários donos das empresas. Caso estivesse realmente preocupado com as PME baixaria os impostos sob o custos fixos como no caso do IVA na energia ou telecomunicações. De facto, sobre o IRS o Programa de Governo. O documento, ao contrário das várias declarações públicas feitas por membros do Governo (em campanha e fora dela). - «Dar continuidade ao desenvolvimento de mecanismos que acentuem a progressividade do IRS, concluindo a revisão de escalões, de forma a desagravar os impostos sobre o rendimento das classes médias e assegurar uma maior equidade no tratamento de todos os tipos de rendimentos» - Programa do Governo, página 125 Já o ministro das Finanças, Miranda Sarmento, disse na Grande Entrevista da RTP que o Governo quer ir «mais além», que a proposta do Governo «é mais ambiciosa», que permite «abranger mais contribuintes» e que «face àquilo que os portugueses já sabem que pagaram em 2023, há um desagravamento fiscal significativo». O que seria um grande «choque fiscal» não passou de demagogia barata para enganar os eleitores. Veja-se então na tabela abaixo que quem tem um rendimento bruto de 1000 euros só irá poupar 1,79 euros por mês com a alteração do Governo. A proposta acabar por beneficiar quem mais rendimentos tem. Quem aufere 5000 euros brutos por mês, irá poupar 42,66 euros por mês. Quem muito tem, muito poupa e quem pouco tem, com pouco fica. Em Portugal, em 2023, o número de pessoas agora empregadas foi de 5,02 milhões, sendo que dessas, 3 milhões recebem até 1000 euros de salário bruto por mês. A isto, o Governo ainda vendeu uma grande redução IRS Jovem. Prometia o Programa de Governo o seguinte: «Valorização do rendimento dos mais jovens, num esforço partilhado entre empresas (por via da valorização salarial) e Estado (por via do alargamento do IRS Jovem, abrangendo mais jovens, durante mais anos)» - Página 123 Acontece que os jovens até aos 35 anos, até ao oitavo escalão, não vão pagar mais de 15% de IRS. Acontece que em 2022, 52% dos jovens trabalhavam até 35 horas e recebiam, em média, €725/mês e nos que trabalhavam entre 35 e 40 horas, 78,6% recebia €847. Ou seja, estavam já isentos do pagamento de IRS. Mais uma vez o Governo recorreu à retórica para apresentar uma medida que em nada muda a vida dos trabalhadores. Desde há vários anos, o AbrilAbril assume diariamente o seu compromisso com a verdade, a justiça social, a solidariedade e a paz. O teu contributo vem reforçar o nosso projecto e consolidar a nossa presença.Nacional|

Não é um choque, mas uma demagogia fiscal

Salários versus Produtividade

«Carga fiscal muito elevada»

O mito do IRC

A patranha do IRS

Contribui para uma boa ideia

Vamos procurar abordar o debate que está em curso nas suas várias facetas, falando quer do que está a ser discutido quer do que querem evitar que se discuta. E pedindo alguma paciência para tanto número e quadro. É que a política de direita complexifica desnecessariamente a política fiscal para melhor disfarçar os objectivos das sucessivas alterações que lhe vai introduzindo.

Mas vamos ao concreto. E comecemos pelo IRS.

A grande Fraude

Já muito foi dito sobre a falcatrua do PSD/CDS sobre o propalado grande corte no IRS que afinal só reduz significativamente o 6º Escalão. O gráfico que se segue é elucidativo dessa fraude. Os números do PSD/CDS em Março de 2024 não se referiam aos escalões em vigor mas aos escalões em vigor há um ano.

Mas pouco foi dito sobre as verdadeiras falcatruas de PS e PSD nesta «redução de IRS», na redução dos impostos sobre os «rendimentos do trabalho» como gostam de fingir acreditar.

A primeira fraude resulta da falsa noção de muitos sobre como de facto funciona o IRS. Muita gente acredita que quem ganha 82 000 euros/ano paga 48% de imposto, e daí deduz que com as propostas de PS e PSD/CDS o IRS desse escalão se mantém, e que quem ganha 11 000 euros paga 21%, passa a pagar 18% com o OE2024 e com esta proposta do PSD/CDS passaria a pagar 17,5%. Mas o IRS não funciona assim.

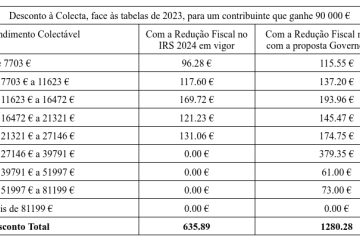

Apurada a matéria colectável (grosso modo, depois de deduzir 4104 euros de dedução específica a cada contribuinte), a matéria colectável entre 0 e 7703 euros, de todos os contribuintes, paga a taxa do primeiro escalão. De todos! Ou seja, se se reduz a taxa do primeiro escalão, quem ganha mais de 90 000 euros também recebe esse desconto à colecta. No caso, um desconto de 1,5% se comparado com o valor de 2023, um desconto de 0,25% caso se compare com o que está em vigor. Em dinheiro, é um desconto de 96,28 euros ou 115,5 euros face a 2023. Da mesma forma, esse contribuinte que ganha mais de 90 000 euros anuais também vai receber o novo desconto à colecta no 2.º, 3.º, 4.º, 5.º, 6.º, 7.º e 8.º escalões.

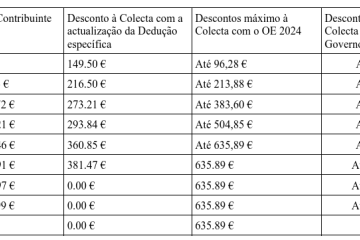

Veja-se o impacto fiscal bruto num contribuinte com rendimentos de mais de 90 000 euros de cada uma destas duas propostas de reduções no IRS:

O quadro é para um contribuinte do 9.º escalão, que recebe descontos à colecta ao longo de toda a sua estrutura de rendimentos. Se o contribuinte fosse, por exemplo, do 7.º escalão, amealharia os descontos todos dos escalões abaixo, mais uma parte do desconto de 7.º escalão (dependendo de quanto do seu rendimento está nesses valores).

Assim, o último escalão, aquele que parecia que não iria ter qualquer benefício, é exactamente aquele que tem o maior desconto bruto no IRS com estas medidas (no caso do PSD/CDS é mesmo o único que recebe todos os descontos). Recebendo um bónus do PS de 635 euros que o PSD quer ampliar para 1280 euros.

Mas ainda falta abordar uma última ilusão. Alguns, com naturalidade, dirão que os primeiros escalões também têm algum desconto. Só que quase não têm. Porquê? Porque quase não pagam IRS. E a quem não paga IRS não se pode baixar o IRS.

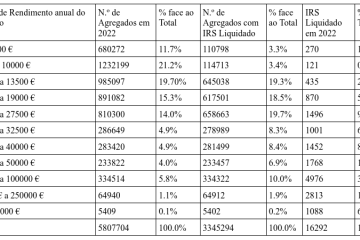

Vamos ver a estatística da Administração Tributária (AT), já publicada, relativa a 2022 (a de 2023 ainda não está disponível, mas não variará no essencial).

Reparemos por exemplo nos três primeiros escalões de rendimentos da Estatística da AT sobre o IRS. Os agregados que recebem menos de 13 500 euros de rendimento anual são 2,9 milhões, dos quais só 870 mil liquidam IRS. Aos restantes a redução é nula. A zero não se abate nada. Já nos 70 349 agregados com rendimentos anuais superiores a 100 mil euros, praticamente todos (70314) liquidam IRS, e pagam 24% do total do IRS apesar de serem apenas 2% dos agregados

Há, pois, um total de 2,5 milhões de agregados que declaram mas não pagam IRS. Não têm rendimentos colectáveis suficientes. É que convém sempre lembrar que, mesmo depois de apurada a colecta, ainda há os abatimentos à colecta (via despesas gerais, via despesas de saúde, educação, habitação, etc.).

A Dedução Específica

Mas pode dizer-se: «Está bem, o desconto é maior para os rendimentos muito elevados, e nulo para os trabalhadores abaixo dos 900 euros de salário. Mas ainda assim há quase 3 milhões de agregados abaixo dos 50 000 euros anuais que vão ter alguma redução de IRS.»

Sim, vão. Mas havia uma solução mais justa para reduzir o IRS de quem trabalha sem praticamente alterar o IRS dos escalões mais elevados e, principalmente, daqueles que não vivem do trabalho. Trata-se da actualização da Dedução Específica.

Como foi alertado logo no início, para se calcular a matéria colectável é abatida uma dedução específica aos rendimentos de cada trabalhador ou reformado. Esse valor é de 4104 euros ou o total das contribuições para a Segurança Social do sujeito passivo. O que significa que até rendimentos de 37 309 euros anuais os 11% pagos à Segurança Social são menos que 4104 euros e aplica-se a dedução específica, a partir desse nível de rendimento são abatidos todos os descontos para a Segurança Social. Ora, a dedução específica está congelada desde 2010 nos 4104 euros. Como desde 2010 a inflação foi de 25%, isso significa que a dedução específica deveria ser já de 5135 euros. A cada ano, o PCP propõe a actualização da dedução específica. Que PS e PSD sempre chumbam. Vejamos agora o desconto fiscal efectivo no IRS2024 se a dedução específica tivesse sido actualizada à taxa de inflação:

Algumas conclusões impõem-se.

Desde logo, que o grande desconto fiscal do PS no Orçamento do Estado para 2024 também foi uma fraude. Porquê? Porque o PS optou por manter o congelamento da dedução específica. Descongelar a dedução específica teria o efeito de parar de agravar o IRS aos trabalhadores por essa via. Só essa medida teria, face à proposta de alteração de escalões, um efeito (1) Maior para os primeiros dois escalões, (2) Muito similar para o 3.º escalão, (3) Garantiria um desconto à colecta de mais de metade da redução do OE 2024 para o 4.º, 5.º e 6.º Escalão, (4) Só os últimos escalões beneficiam verdadeiramente com a proposta de OE aprovada. A distorção agrava-se ainda mais com a proposta do Governo PSD/CDS.

Mas há ainda outra conclusão a tirar. Não é reduzindo a taxa dos escalões que se obtém maior justiça fiscal. Isso serve essencialmente os que mais pagam. A actualização (já nem se fala da possibilidade de a aumentar) da Dedução Específica tem um efeito muito mais justo e, principalmente, corrige um agravamento fiscal provocado, a cada ano, pela sua não actualização.

E depois há aquela reflexão que se impõe sempre: Porque é que nunca se ouve falar da Dedução Específica e do facto de ela estar congelada? Porque esse aumento de imposto (cada ano de congelamento é um aumento de imposto) é do agrado daqueles que nada beneficiam com a actualização do valor da Dedução Específica, pois ou não trabalham ou fazem descontos para a Segurança Social superiores a 4104 euros.

A discussão actual sobre o IRS (Propostas PS, PSD e PCP)

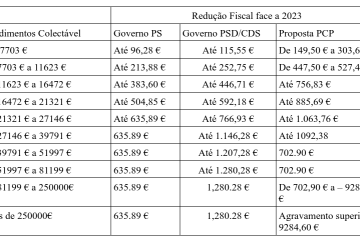

Se se actualizar a dedução específica e, simultaneamente, se reduzir ligeiramente os primeiros escalões, aumentando as taxas para o 9.º e um novo 10.º escalão, e ainda lhe acrescentarmos o englobamento obrigatório para último escalão, como propõe o PCP, consegue-se simultaneamente aumentar a receita fiscal, reduzir o IRS aos trabalhadores e aumentar a justiça fiscal. Beneficiando quem trabalha taxando com justiça as grandes fortunas, como o quadro anexo demonstra. Nele se comparam os efeitos fiscais de três propostas de alteração ao IRS2024 em discussão: a que foi aprovada no Orçamento do Estado, proposta pelo PS, que reduziu as taxas do 1.º ao 5.º escalão; a alteração ao IRS2024 agora proposta pelo Governo PSD/CDS, que reduz as taxas até ao 8.º escalão; e a proposta de alteração ao IRS do PCP, apresentada agora, que conjuga alguma redução nos primeiros escalões com aumentos nos dois últimos e a actualização da dedução específica).

O efeito global destas propostas fiscais pode ser estimado. O PS estimou a sua em 1,3 mil milhões de redução à colecta e o PSD/CDS estima a sua proposta numa redução à colecta de 1,6 mil milhões. Esses partidos apresentarão mais tarde aos trabalhadores e aos reformados a factura desta redução nas receitas fiscais.

Já o PCP apresenta uma proposta essencialmente neutra nos seus efeitos fiscais brutos no IRS. Estimando um efeito da actualização da dedução específica nos 700 milhões de redução à colecta e o efeito na alteração de escalões em cerca de 1,2 mil milhões de redução à colecta, obtém uma redução à colecta no IRS de cerca de 1,9 mil milhões. Mas o PCP também propõe o englobamento obrigatório (acréscimo de receita fiscal na casa dos 1,2 mil milhões) e o fim dos benefícios fiscais aos estrangeiros não residentes (onde são de 1,5 mil milhões os benefícios fiscais que desaparecem, mas uma parte, admitamos metade, muda-se para outro paraíso fiscal). Ou seja, aquilo que é reduzido no IRS de quem trabalha vai ser compensado, em termos fiscais, pelo fim de um conjunto de benesses fiscais que desaparecem. Sim, porque é de benesses e privilégio que se fala quando se permite a alguém com rendimentos de 80 000 euros pagar apenas 15%, 28% ou 35% (e não 48%) por um conjunto de rendimentos que podem não ser englobados para efeito do cálculo do IRS devido.

As propostas de CH e IL

Mas não se pode deixar esta questão do IRS sem tratar a proposta que explica, em grande parte, a razão porque sectores crescentes do grande capital e das grandes famílias estão a colocar parte do seu dinheiro a financiar o CH e a IL. É a proposta destes partidos, de colocar o IRS nos 15%, que justifica tal afã. Sim, porque o IRS não taxa apenas os rendimentos do trabalho. Também taxa o conjunto de outros rendimentos mobiliários e imobiliários.

Os 70 314 agregados familiares que realizam mais de 100 000 euros anuais de rendimento bruto pagaram 3901 milhões de euros de IRS em 2022. De acordo com a AT, esses agregados pagaram uma taxa efectiva de 32% e 43%.

Ora bem! Se PS e PSD, a estes dois escalões em concreto, oferecem «apenas» umas centenas de milhões de euros de borla fiscal, o CH e a IL prometem-lhes 2,2 mil milhões de euros de perdão por ano. A 70 mil famílias. Alguém pode estranhar que chovam apoios financeiros a esses partidos do grande capital e das grandes famílias e apoios políticos da comunicação social controlada por essa gente? São mais de dois mil milhões de euros por ano. São 32 mil euros a cada família.

Por fim, e para quem possa ter ficado impressionado com o facto de apenas 5402 terem pago 1088 milhões de euros de IRS, uma média de 200 mil euros cada, queremos sublinhar que o verdadeiramente impressionante é que a 5402 agregados, depois de terem pago os seus impostos, ainda sobrem 1430 milhões de rendimento, equivalentes a 265 mil euros/ano.

Contribui para uma boa ideia

Desde há vários anos, o AbrilAbril assume diariamente o seu compromisso com a verdade, a justiça social, a solidariedade e a paz.

O teu contributo vem reforçar o nosso projecto e consolidar a nossa presença.

Contribui aqui